A la suite d’une chute historique des marchés tant dans la durée que dans l’ampleur, les marchés ont réalisé un rebond tout aussi exceptionnel.

Si cette remontée a dans un premier temps déconcerté bon nombre d’investisseurs du fait de la décorrélation avec l’économie réelle, elle est aujourd’hui expliquée et comprise.

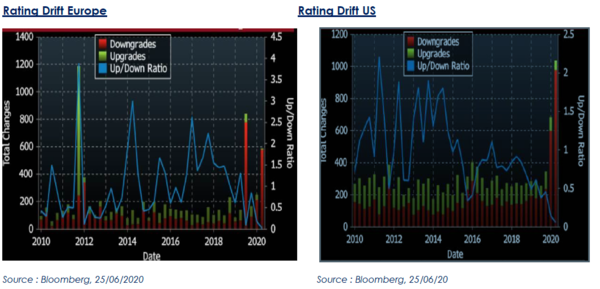

Si nous revenons à la situation d’il y a deux mois, nous étions dans une configuration où les agences de notation, très critiquées pour leur lenteur à la suite de la crise de 2008, ont pris le pli inverse et ont massivement dégradé les entreprises en un temps record et sans distinction.

Les agences ont en effet évalué l’impact de la crise sur les fondamentaux des entreprises avant que ne soient annoncées les mesures de soutien des banques centrales et des Etats.

De ce fait, les agences, et une partie du marché, prévoyaient un nombre de défauts à venir extrêmement important. Par exemple, en mars,S&P Global Ratings a déclaré que le taux de défaut pour les obligations High Yield se dirigeait vers 10% pour les 12 prochains mois, plus du triple du taux de 3,1% qui a clôturé 2019. Ou encore une prévision à 17% pour le secteur de l’énergie US selon Fitch Ratings1.

Or depuis un mois, les marchés ont pu affiner cette analyse et s’apercevoir que l’image avait fondamentalement changé. Cette situation exceptionnelle a eu une réponse tout aussi exceptionnelle, jamais reçue lors des crises précédentes :

- Les Banques centrales qui avaient mis 4 ans à apporter une réponse durant la crise de 2008, ont injecté massivement des liquidités dans les marchés financiers pour apaiser la situation.

- Les Etats ont mis de côté la gestion des déficits publics pour venir en aide aux entreprises nationales et protéger les emplois.

1Source : Bloomberg, mars 2020